2022年中国锂电激光设备产业链全景图上中下游市场及企业剖析

在锂电池的生产制作的完整过程中,锂电池电芯和模组的激光焊接、材料切割和打标等步骤均会运用到激光加工技术。锂电、光伏齐头并进,激光设备成长渗透空间巨大。受益于新一轮动力电池扩产带来的需求红利,激光焊接设备行业将迎来爆发式增长机遇。

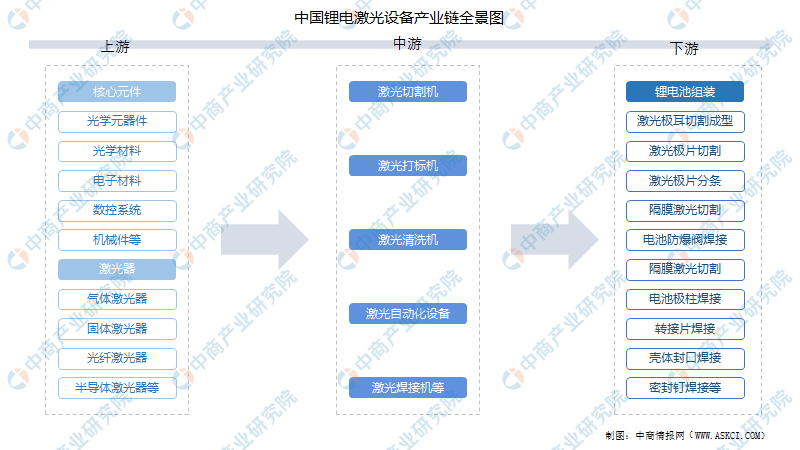

锂电激光设备上游包括核心元件和激光器;中游为涉及锂电池生产线的激光设备,包括激光切割机、激光焊接机、激光打标机、激光清洗机、激光自动化设备等;下游为锂电激光设备在锂电池组装中的应用。

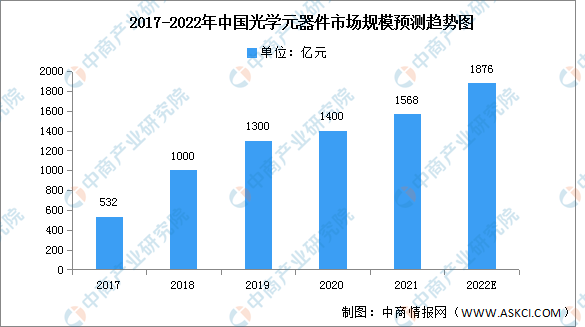

受持续拓展的下游应用领域的影响和带动,光学元器件市场规模逐年增长。据显示,中国光学元器件市场规模从2017年的532亿元增长至2020年的1400亿元,年均复合增长率达38.06%,预计2022年将达到1876亿元的市场规模。

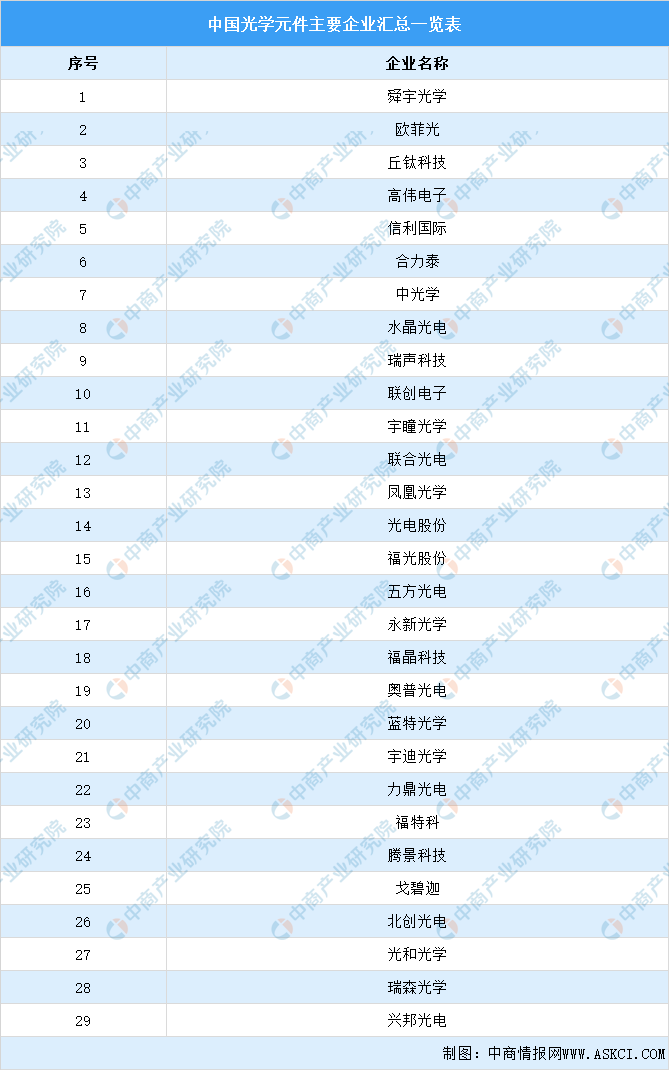

中国光学元器件主要产业包括舜宇光学、欧菲光、丘太科技、高微电子、信利国际等。

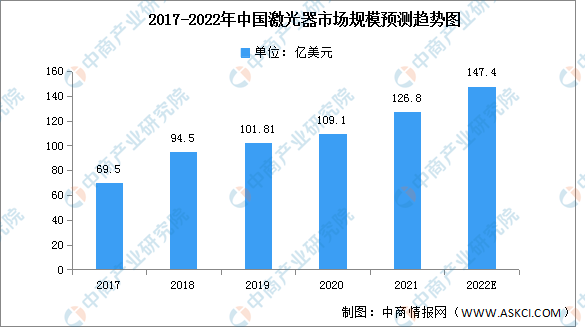

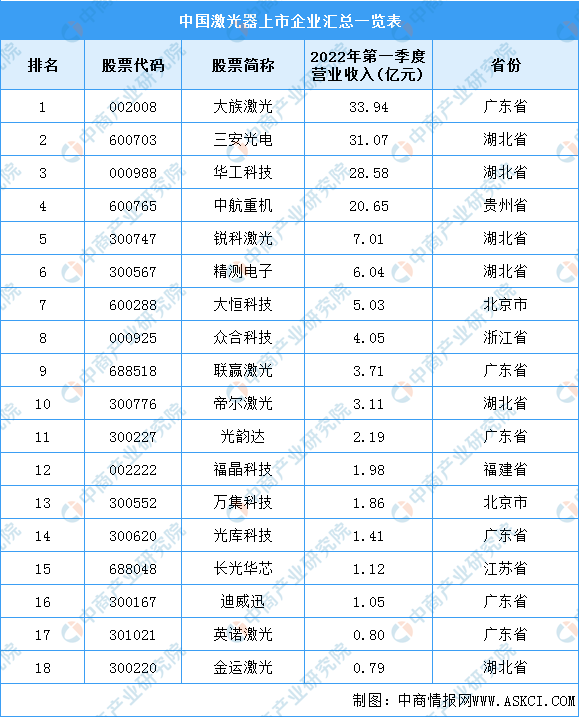

中国激光器行业发展迅速、竞争优势显著。在全球激光器市场中所占的比重也持续提升,中国激光器市场规模2020年达到109.1亿美元,占全球激光器市场66.12%的份额。预计2022年市场规模将进一步增长,达到147.4亿美元。

中国激光器企业最重要的包含大族激光、三安光电、华工科技、中航重机、锐科激光等。

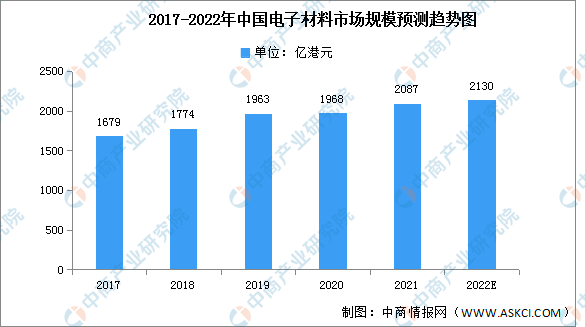

近年来,我国电子材料市场规模持续增长。2017年电子材料市场规模1679亿港元,2020年增至1968亿港元,年均复合增长率达5.44%。由于对电子功能材料以及电子包装及组装材料的需求量开始上涨,国内材料制造商正加大产品设计、研发投入,以实现电子材料生产工序本地化。日后国内制造商的电子材料供应将增加,预计2022年电子材料市场规模将达2130亿港元。

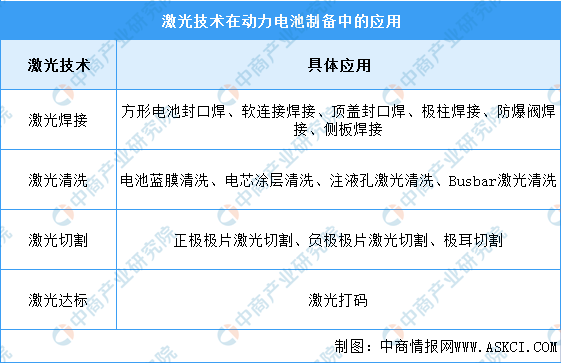

激光技术在动力电池生产的全部过程中得到普遍应用。动力电池工艺慢慢的提升,对动力电池设备的要求更高,高速、高精度、大尺寸生产线是动力电池设备的趋势,激光及自动化设备在动力电池行业将开发出更多应用方向。

动力电池的生产工艺流程很复杂,主要涵盖电极制作(前段)、电芯合成(中段)、化成封装(后段)三大工序。激光工艺依托高效精密、灵活、可靠稳定、自动化和安全程度高等特点,大范围的应用于动力电池生产线的前、中、后段工艺流程中,如:

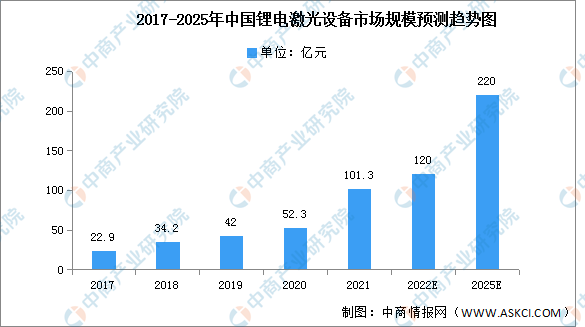

由于动力电池制造市场需求旺盛,众多激光企业纷纷抢滩入局锂电激光焊接市场。国内重要的新能源动力电池厂商纷纷扩建生产线年锂电激光设备市场规模为101.3亿元,同比增长93.69%。受新能源汽车需求带动,预计2025年锂电激光设备需求有望达到220亿元。

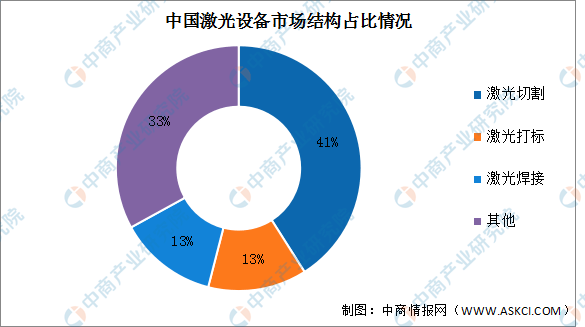

与激光切割和激光打标相比,激光焊接的发展时间相对较短,工艺难度较大。激光切割、打标、焊接收入占比分别为41%、13%和13%,合计67%。激光切割和激光打标是利用激光将物质的表面结构或整体结构破坏,而激光焊接是利用激光将物质的结构可以进行加工熔融并重 新构筑,物质构筑相较于简单的物质结构破坏,对激光器及加工工艺技术要求更高。

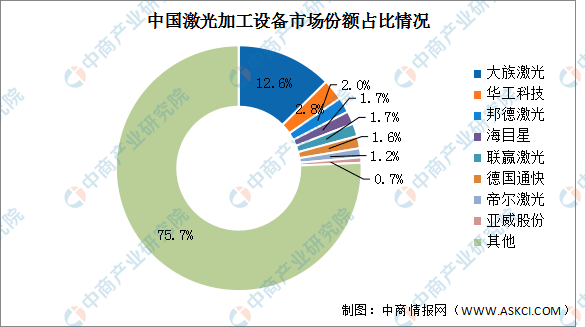

中国激光加工设施市场来看,由于区域性和下游离散型制造企业的特点,制造业领域的激光加工市场难以形成比较集中的竞争格局,市场之间的竞争格局较为分散。2020年中国激光加工设施CR8合计占比仅24.3%,中国厂商占比22.7%,国际厂商仅德国通快进入CR8,占比1.6%。行业国产化程度高,具备一定的竞争优势。

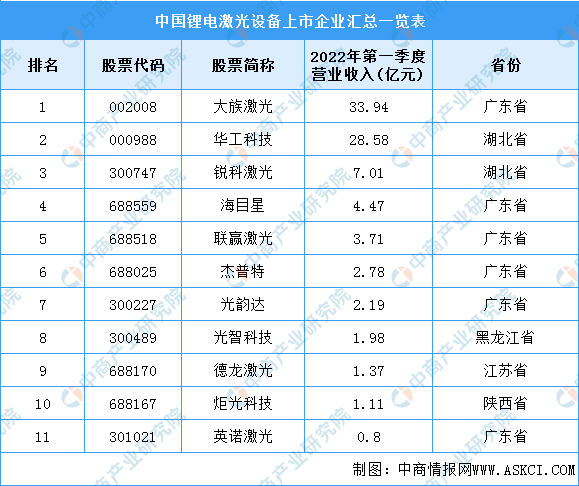

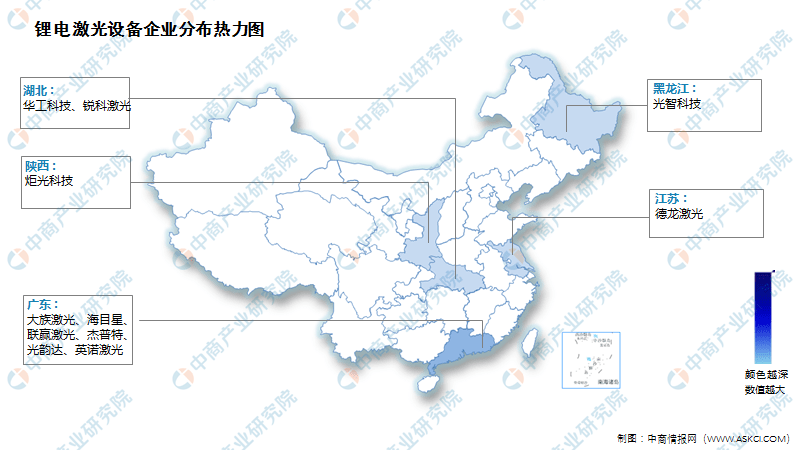

中国锂电激光设备企业最重要的包含大族激光、华工科技、锐科激光、海目星、联营激光等。

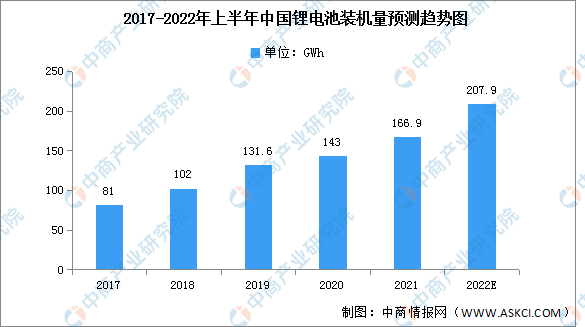

由于中国从新冠疫情中迅速恢复及新能源汽车行业的迅猛发展,其装机容量对全球的贡献慢慢的变大,2020年占比55.1%。中国总装机容量由2017年的81GWh,增加至2020年的143.0GWh,复合年增长率为20.86%。此外,于2021年,全球在建或已规划的181家锂离子电池生产工厂中有136家位于中国,包括全球最大的工厂。因此,预期2022年中国锂离子电池装机容量将增至207.9GWh。

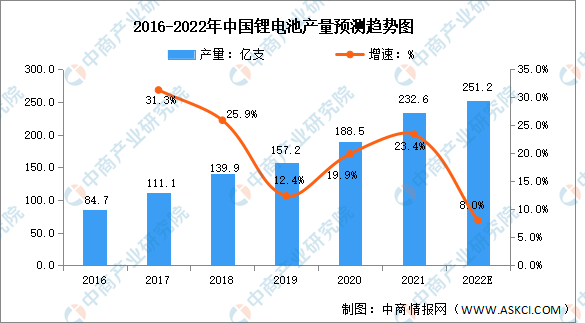

国家统计局多个方面数据显示,2020年我国锂电池累计产量为188.5亿支,同比增长19.9%,增速高于2019年但较2018年有所回落。2021年我国锂电池累计产量为232.6亿支,同比增长23.4%,增速高于2018和2019年。我国锂电池产量由2016年的84.7亿支增长至2021年的232.6亿支,复合年均增长率达22.4%。中商产业研究院预测,2022年中国锂电池产量将达251.2亿支。

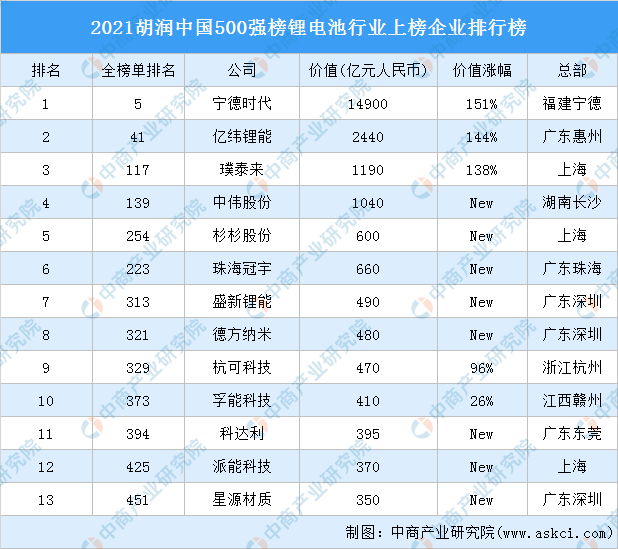

宁德时代价值最高达14900亿元。亿纬锂能、璞泰来排名第二和第三,价值分别为2440亿元、1190亿元。中伟股份、杉杉股份、珠海冠宇、盛新锂能、德方纳米、杭可科技、孚能科技进入前十,依次排名第4-10名。

1、本文内容及观点仅供参考,不构成任何投资建议;文中所引用信息均来自市场公开资料,我司对所引信息的准确性和完整性不作任何保证。