联动科技回复科创板二轮问询 存货、募投项目等被问及

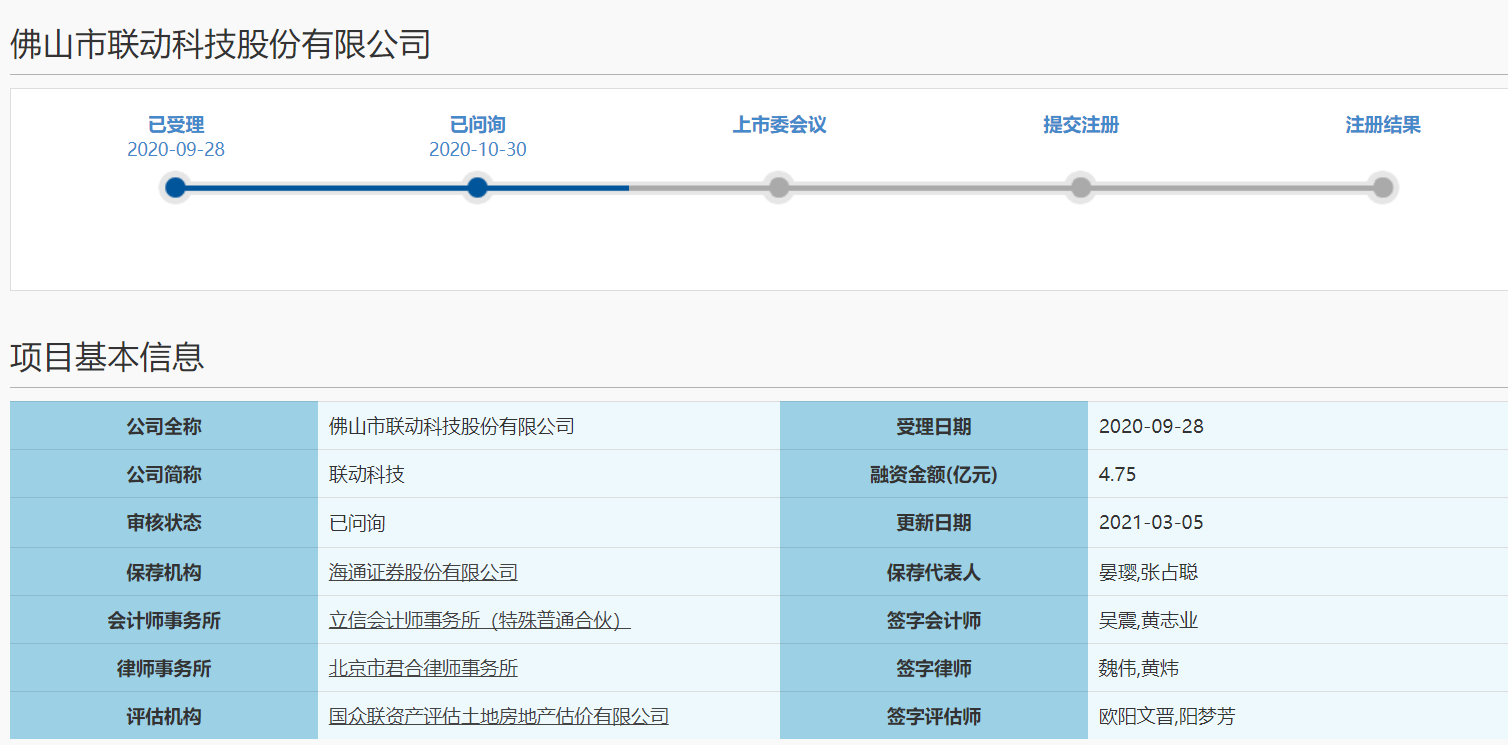

3月8日,资本邦了解到, 佛山市联动科技股份有限公司(下称“联动科技”)回复科创板IPO二轮问询。

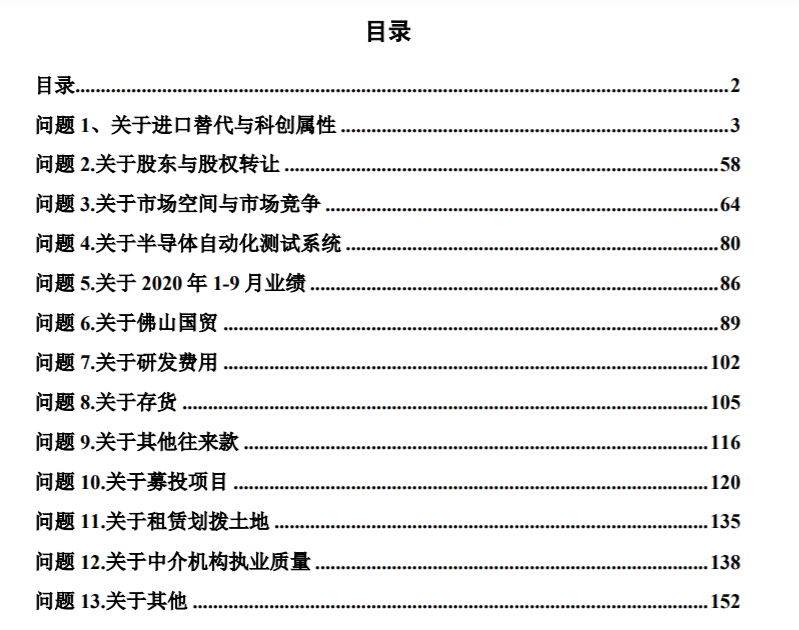

在科创板第二轮问询中,上交所主要关注联动科技进口替代与科创属性、股东与股权转让、市场空间与市场之间的竞争、2020年1-9月业绩、研发费用、存货、募投项目、中介机构执业质量等共计13个问题。

关于进口替代与科创属性,上市委要求联动科技说明:(1)分立器件检测系统集成电路检测系统、激光打标设备目前分别的国产化替代程度以及发行人国内外的;发行人前述三类产品替代的国外对标产品的推出时间、产品和技术迭代情况,发行人是否仅对国外竞争对手较早推出的产品实现进口替代,发行人替代产品在国外竞争对手产品线中的技术先进程度;发行人三类替代产品的内外销情况;2014年以来发行人及国内外竞争对手的市场占有率变化情况。

(2)结合发行人基本的产品实现进口替代的时间、有关政策文件的发布时间,说明2001年、2006年以来实现进口替代的产品仍属于《暂行办法》规定的“关键设备”的客观依据,分立器件检测系统是否属于《战略性新兴起的产业分类(2018)》中“半导体与集成电路测试仪器”中的关键设备、激光打标设备是否属于“封装设备”中的关键设备,前述产品在封装环节中各类设备中的价值占比情况;发行人替代产品是不是在国家发改委、工信部、科技部等相关部委文件明确列示。

同时要求(3)联动科技基本的产品所测试的产品是不是为行业主流产品,集成电路检测系统能否兼容进行分立器件的测试,发行人分立器件检测系统是否有迭代风险;(4)结合发行人成立以来的及变化趋势、发行人基本的产品的市场空间、目前的以及开发新产品的技术储备情况等,进一步说明发行人的成长性,发行人基本的产品所在市场是否逐步萎缩;(5)除客户访谈和行业协会证明外,是不是真的存在发行人实现进口替代过程的客观依据;(6)结合专利数量、研发投入、获得奖项等数据说明发行人属于《暂行规定》第五条“科学技术创新能力突出”情形的客观依据;(7)下一代分立器件检测系统、下一代集成电路检测系统测试的产品类型及其国内外竞争对手对标产品的推出时间,在研产品是不是落后于国内外竞争对手对标产品;据此分析发行人分立器件检测系统、集成电路检测系统实现进口替代的可能性,与国内外竞争对手相比在各种类型的产品方面的竞争优劣势;(8)结合激光打标设备的技术门槛、产品价格、发行人生产激光打标装备使用的及对应专利、主要客户报告期内采购金额变动情况,说明其是否属于“依靠核心技术形成的基本的产品属于国家鼓励、支持和推动的关键设备”。

(1)从发挥的作用来看,激光打标设备是集成电路封装环节所需的必要设备和主要设备之一,作用为在制作好的器件上打印产品型号等内容,对器件的性能参数不构成影响,但对整条产线的生产速度具有影响;

(2)从技术难度上来看,除了硬件相关参数指标需满足规定的要求外,激光打标设备控制管理系统还需与封装产线集成,在核心算法、控制软件、精度控制等方面具备一定的技术难度,例如公司采用闭环算法对振镜电机进行驱动控制,大幅度提高打标精度和速度;通过视觉定位打印控制软件校正偏移位置,确保打印的高速精准等;

(3)从整个封装产线的设备价值占比来看,应用于后道封测环节的激光打标设备价值占比较低(不到2%)。

综上,激光打标设备是半导体封装环节的必要设备和主要设备之一,具有一定的技术难度;但基于激光打标设备在封装设备中价值占比较小,未在国家发改委、工信部、科技部等相关部委文件中明确列示,激光打标设备属于《暂行办法》规定“关键设备”的客观依据不够充分,发行人不将激光打标设备认定为符合《上海证券交易所科创板企业发行上市申报及推荐暂行规定》中规定的“关键设备”。

联动科技回复称,公司分立器件检测系统和集成电路检测系统在行业内知名半导体企业中运用情况良好,所测试产品均为行业主流产品。公司分立器件检测系统发展的技术路线始终跟随行业发展的新趋势和下游需求变化,产品均能满足市场主流产品的测试需求,不存在迭代风险。分立器件检测系统属于半导体封装测试设备中的细致划分领域,整体市场空间比较小,但总体仍保持稳步增长趋势。根据VLSI的统计数据,2020年至2025年,全球和中国分立器件检测系统市场规模复合增长率分别为2%和7%。

2019年公司分立器件检测系统为8,074.13万元,其中国内市场出售的收益5,019.66万元,2019年公司分立器件检测系统占全球市场和国内市场的份额分别为26.30%和52.96%。

随着新能源、电动的兴起,功率器件逐渐模块化、集成化,功率不断加大,性能逐步的提升,该部分大功率器件有别于传统的分立器件,是分立器件发展演变的新领域。目前,该部分大功率器件以进口为主,市场上国产功率器件企业,如斯达半导体、新洁能等公司正在逐渐实现进口替代。随着全球半导体产业向中国的转移,中国已慢慢的变成为全球最大的大功率器件市场,大功率器件测试领域发展前景广阔。

以公司QT-4000系列测试系统配接公司研发的高电压大电流测试模组、动态参数测试模组等,构成一种分立器件的全参数综合测试平台,这是公司在筹划的下一代分立器件测试系统,该系统具有平台化、模块化的特征,通过加载不同的模块可以实现更高的功能。基于此,公司持续研发,目前研发项目包括大功率器件一体化测试系统(带专用分选机)、以及高压大电流测试模组等。公司核心技术中的高精度快速电流/电压源技术、高电压超强电流动态测量技术等是公司研发下一代分立器件测试系统的技术基础。

综上,随着第三代半导体材料的推广以及大功率器件领域新技术、新产品的不断迭代,公司分立器件测试系统具有良好的市场前景和客户需求,公司具备相关的技术储备和客户基础。因此,公司所在分立器件测试系统市场不存在逐步萎缩的情况,公司在分立器件测试系统领域具备良好的成长性。

此外,集成电路测试系统的市场空间增长迅速,随着我国半导体产业的发展,不存在市场逐步萎缩的情况。公司2020年集成电路测试系统销售收入为3,129.09万元,2017年至2020年销售收入复合增长率为33.57%,市场推广情况良好,公司具备集成电路测试系统相关的技术储备和客户资源,在集成电路测试系统领域具备良好的成长性。

应用于半导体后道封装的打标设备的国内市场规模整体较为有限,公司已占据较高的市场份额,未来公司将着力于全自动激光打标设备和紫光/绿光激光打标设备的技术研发和市场推广,将打标设备向封测产线前道产线延申,从而为激光打标设备带来新的收入增长点。

关于市场空间与市场竞争,上市委要求联动科技披露:(1)区分分立器件测试系统和集成电路测试系统说明报告期各期向前五大客户销售的半导体自动化测试系统产品类型及销售金额(按终端客户统计);(2)列表说明发行人与泰瑞达、爱德万、华峰测控、长川科技产品线构成、所测试产品的差异,发行人国内外竞争对手在分立器件测试、模拟及数模混合信号集成电路测试、SoC类集成电路测试、存储类测试、激光打标设备方面的销售收入金额及占比;(3)结合发行人与华峰测控、长电科技营业收入、毛利率、专利数量和研发投入金额等业务数据的对比情况,说明发行人对其同属第二梯队的划分是否存在客观依据,若无,删除或调整相关表述;(4)公司各类产品可使用寿命情况,报告期各期重复采购的客户贡献的收入金额及占比,较多公司发生重复采购的具体原因,与各客户产能变化的匹配性,截至目前上述客户是否已完成扩产及在手订单情况;(5)结合发行人各类产品寿命、报告期内下游主要客户的采购金额变化,进一步分析发行人各类产品收入的可持续性,说明分立器件测试系统、集成电路测试系统市场空间的发展趋势,发行人是否存在市场空间有限、增长乏力的风险。

对此,联动科技回复称,分立器件测试系统属于半导体封装测试设备中的细分领域,整体市场空间相对较小,但总体仍保持稳步增长趋势。根据VLSI的统计数据,2020年至2025年,全球和中国分立器件测试系统市场规模复合增长率分别为2%和7%。

随着新能源、电动汽车的兴起,功率器件逐渐模块化、集成化,功率不断加大,性能不断提高,大功率MOSFET、IGBT、功率模组等大功率器件是分立器件发展演变的新领域。目前,该部分大功率器件以进口为主,市场上国产功率器件企业,如斯达半导体、新洁能等公司正在逐渐实现进口替代。随着全球半导体产业向中国的转移,中国已逐渐成为全世界最大的大功率器件市场,大功率器件测试领域发展前途广阔。

因此,随着大功率器件领域新技术、新产品的不断迭代、第三代半导体材料的推广、功率器件的国产化替代程度加深,公司分立器件检测系统具有良好的市场前景和客户需求,公司不存在市场空间有限、增长乏力的风险。但鉴于半导体分立器件检测系统的市场规模相对较小,公司已在招股说明书“第四节风险因素”中披露了“现阶段所在分立器件测试领域市场容量相对较小且产品线较为单一的风险”。

由于公司集成电路检测系统推出及进行市场推广的时间较晚,并且集成电路检测系统在客户端验证周期较长,因此公司集成电路测试领域的市场开拓进度相对较慢,报告期内客户数量和销售收入较少,销售收入的客户集中度较高。

伴随着公司在国内市场推广效果的显现以及市场需求的增长,报告期各期公司实现集成电路检测系统销售收入分别为1,313.03万元、1,390.53万元、1,525.50万元和1,564.24万元,呈逐年增长趋势,2020年1-9月销售收入已超过2019年全年水平;其中,2020年1-9月境内客户收入占比已达90%,公司在国内市场的客户数量和销售收入均实现较快增长。

截至2020年12月31日,公司集成电路检测系统在手订单(未发货)金额为1,987.29万元,已发货未验收金额为609.68万元,根据在手订单及发出商品金额预计,2021年集成电路检测系统销售收入将继续保持较快增长。

集成电路检测系统市场长期由泰瑞达、爱德万两家国外企业垄断,两家企业占据全球市场80%以上的份额。伴随着半导体产业链向国内市场的转移,以及中美贸易摩擦等因素带来的半导体国产化替代加速,国内市场对国产测试设备的需求将会增长。公司集成电路检测系统的主要性能指标可以达到国内领先、国际先进水平,经过近年来产品的应用推广,也具备了一定的客户基础,产品在安森美集团、华天科技等知名半导体企业的运用情况良好。因此,公司在国内集成电路检测系统市场尚具有较大的进口替代空间。

B、集成电路检测系统市场空间的发展趋势,发行人是否存在市场空间有限、增长乏力的风险

根据SEMI的数据和预测,全球半导体检测系统的市场空间由2016年的20.81亿美元增长至2020年为29.67亿美元,年均复合增长率为9.27%;其中国内半导体检测系统的市场空间由2016年的3.26亿美元增长至2020年的7.32亿美元,年均复合增长率为22.41%。随着公司集成电路检测系统在国内市场推广效果的显现以及市场需求的增长,公司集成电路测试系统具备较大的收入增长空间。”

风险提示:资本邦呈现的所有信息仅作为参考,不构成投资建议,一切投资操作信息不能作为投资依据。投资有风险,入市需谨慎!返回搜狐,查看更多